编辑:admin时间:2024-06-06 20:38点击数:

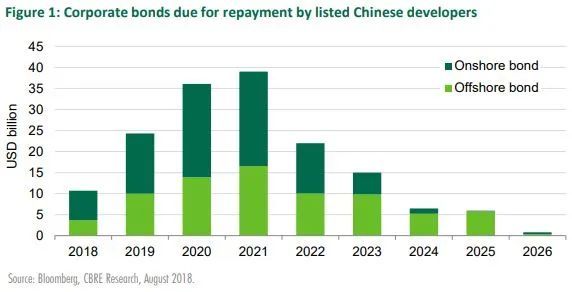

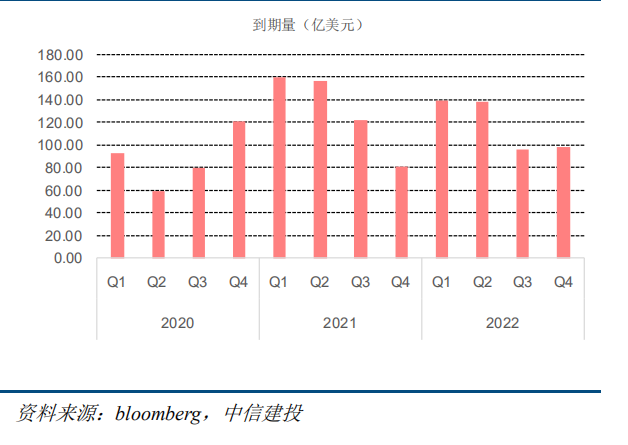

6-7月份是众多开发商的生死劫,2020年到期的1.46万亿债务,7月份达到最高峰,到期金额1490亿元。

没有了一刀切,没有了大水漫灌,开发商融资渠道收紧。要么降价抛盘,要么压缩项目砍人裁员,要么去海外融资。

在重压之下,今年各家开发商不论是折扣力度,还是销售政策都透漏出一股抛售潮的味道。

我通过舆情监测系统的监控了全国房产领域“零首付”和“分期首付”的讯息发布频次。

3月中旬到6月中旬期间,全网检测到的新发布讯息是11,859条,而2019年同期,这一数据仅为7,666,同比增长率高达54.7%。

向前看两个季度,2019年12月-2020年2月,这个数据规模只有4,856条。2019年9-11月,数据规模是7,893条,也都远低于过去3个月。

开发商的一系列手段,带来的是销售额的回暖。5月份全国Top100房企的全口径销售额达到了10915.4亿元,较去年同期提升了13.7%。

那么,这个开发商求“钱”若渴的时间会是上车的最佳机会吗?还是说,中国房企的债务危机会年年拔高呢?

在“房住不炒”,国内房企融资渠道收紧的环境下,我们来探讨一个影响国内房企现金流的一个重要因素:海外债务。

6月1日,闽系开发商明发集团发布公告,用史无前例的22%利率发行1.76亿美元债券。

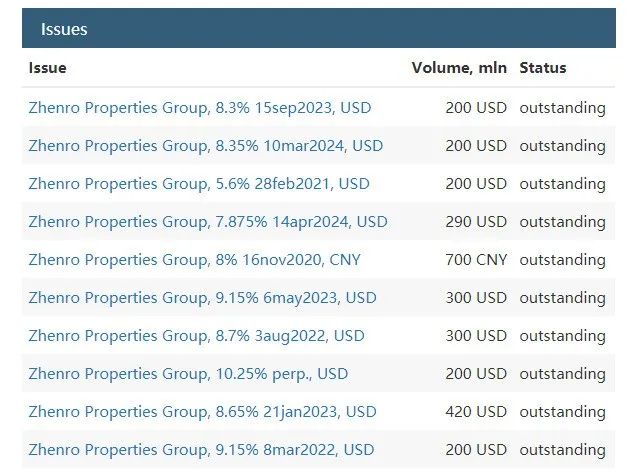

6月5日,闽系开发商正荣地产宣布发行2亿美元,3年期8.3%年利率的美元债券。

2019年正荣地产就以9支美元债券的数量排在国内前列。而这一笔债也已经是正荣2020年发的第4支美元债。

6月10日,闽系开发商金辉集团在新交所发行了一笔2.5亿美元,3年期的美元债,最终票息利率8.8%。

这已经是金辉集团过去一年的第三笔美元债,也是利息最低的一笔。2019年10月,2.5亿美元2年期美元债,息票率11.75%,2020年1月,发行的3亿美元2年期美元债,息票率10.5%。

同一天,闵系融信中国发布公告,发行美元债2.5亿用于现有债务再融资,2年期7.35%。

6月11日,闵系开发商宝龙地产发布公告,发行额外2.5亿美元3年期美元债,用于偿还1年内即将到期的债务,年利率为6.95%。

这个6月,一向激进的闵系房企掀起了一股美元债的狂潮。借债还钱,这些并不算低的融资成本背后,透漏着开发商们炙热的焦虑。

6月11日,江西头部开发商新力控股分别发行了2.1亿美元,票息利率为10.5%的2年期美元债。

6月17日,华夏幸福的开曼全资子公司发行了3亿美元,票面利率6.92%的2年期美元债。

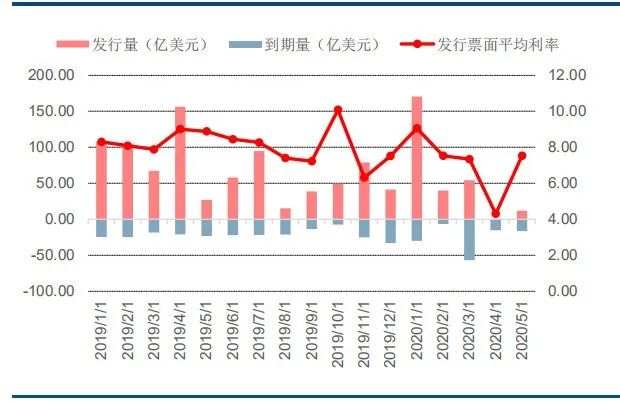

在经历了3月份的暴跌,4月份的寒冬,5月份的低迷后,6月份中国房企在美发债又掀起了热潮。

2018年,中国房地产企业海外融资规模已经达到了496亿美元,而2019年,中国房地产海外融资的金额已经达到了752亿美元,一年时间的增幅就高达52%。

这些债务线支,规模合计8918亿美元,其中房地产债务排名第一,高达24.8%。

国家发展改革委办公厅2009年778号文件规定:房地产企业发行外债只能用于置换未来一年内到期的中长期境外债务。

可是,那个时候,中国的房企还能融到更多的钱吗?是否会面临着更加可怖的融资成本呢?

2005年,这个中国房地产融资模式大创新的年份,中国房地产企业开始了首次美元债发行的试水之旅。

中海地产2005年,借了大概24.75亿人民币的债务,7年到期只需要还大概26.5亿元的债务。在那个中国地产大爆发的年代下,这样的债务成本相当于是负成本。

更有像万科这样极低成本发债的公司,在2013年3月发行的8亿美元2.75%的5年期定息债券,按照当时的汇率预期,就是在负成本发债。

免责声明:本文来自凤凰号,仅代表凤凰号自媒体观点,与凤凰网无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

文明上网理性发言

大家都在看

大家都在看 咨询热线

咨询热线 报名参加看房团

报名参加看房团 报名即可享受免费接机住宿安排!

报名即可享受免费接机住宿安排!  全程免费,享受独家优惠。

全程免费,享受独家优惠。